نگاهی به نرخهای مالیات بر درآمد اروپا در سال ۲۰۲۴ + نقشه

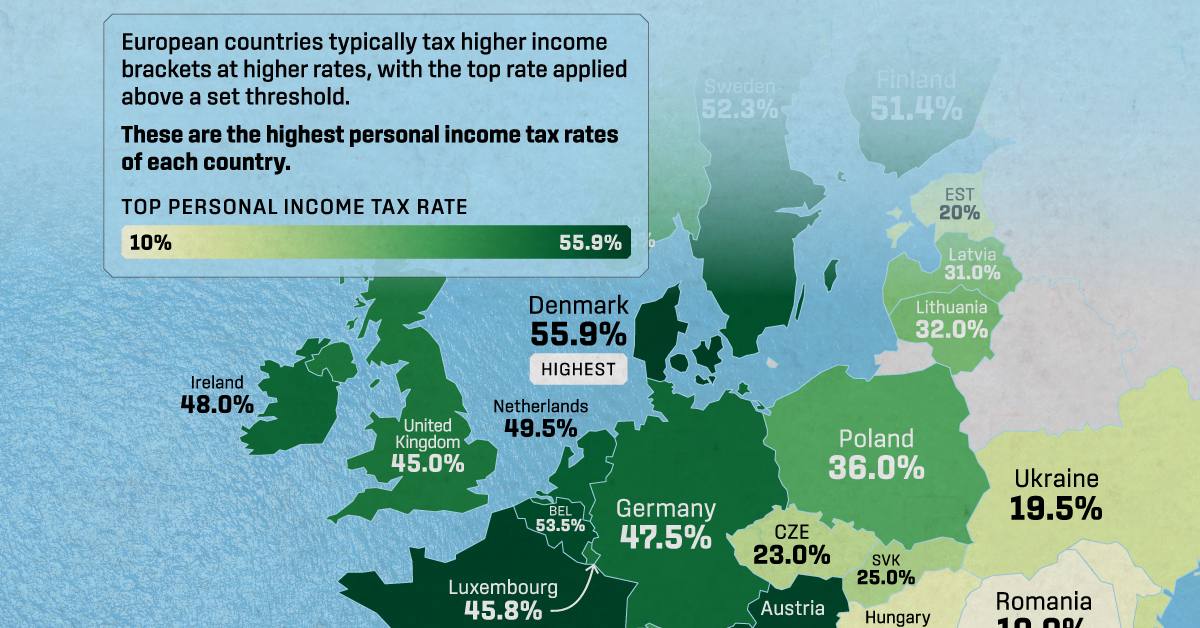

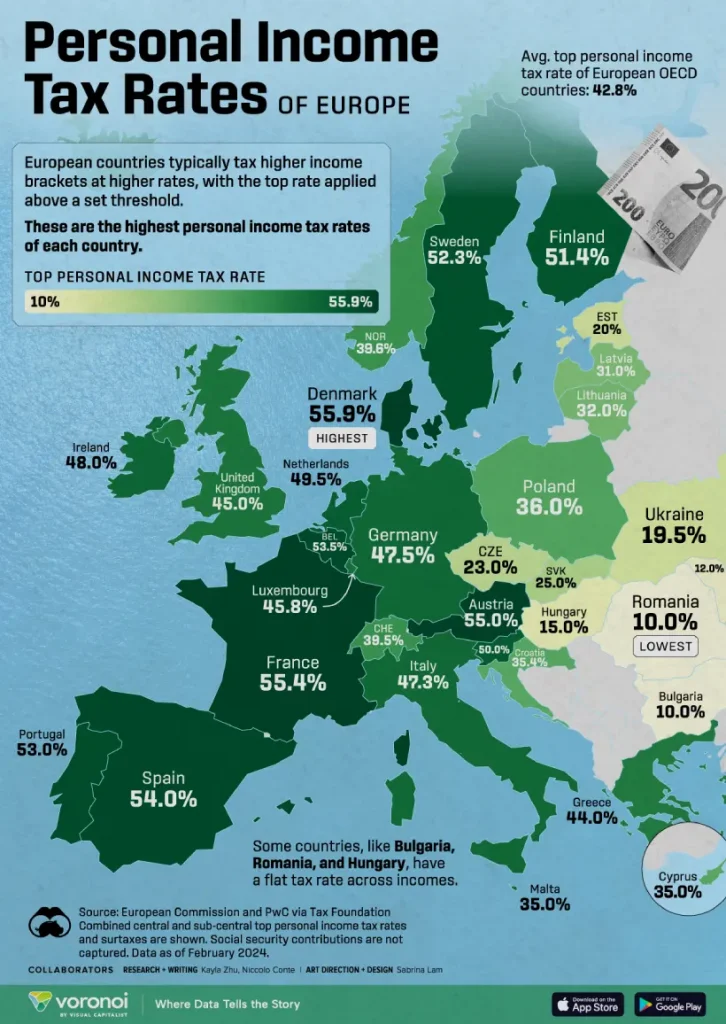

نرخهای مالیات بر درآمد در اروپا بسیار متفاوت است و بازتابی از رویکردهای مختلف کشورها در تأمین مالی خدمات عمومی است. کشورهایی با نرخهای مالیاتی بالاتر معمولاً از سیستمهای رفاه اجتماعی گستردهای پشتیبانی میکنند، در حالی که کشورهای با نرخهای پایینتر ممکن است بر رقابتپذیری یا حفظ برنامههای کمتر جامع تمرکز داشته باشند. این نقشه نرخ حداکثر مالیات بر درآمد شخصی ۳۶ کشور اروپایی را نشان میدهد.

سیستم مالیاتی پیشرونده

کشورهای اروپایی معمولاً از سیستم مالیاتی پیشرونده استفاده میکنند، یعنی درآمدهای بالاتر با نرخهای بالاتری مشمول مالیات میشوند و نرخ نهایی تنها برای درآمد بالاتر از یک آستانه مشخص اعمال میشود. دادههای این بررسی شامل نرخهای ترکیبی مالیات مرکزی و محلی است. مالیاتهای تأمین اجتماعی در این محاسبه لحاظ نشدهاند.

کدام کشورهای اروپایی بیشترین مالیات را از درآمدهای بالا دریافت میکنند؟

در میان کشورهای عضو سازمان همکاری اقتصادی و توسعه (OECD)، میانگین نرخ مالیات بر درآمد شخصی ۴۲.۸ درصد است.

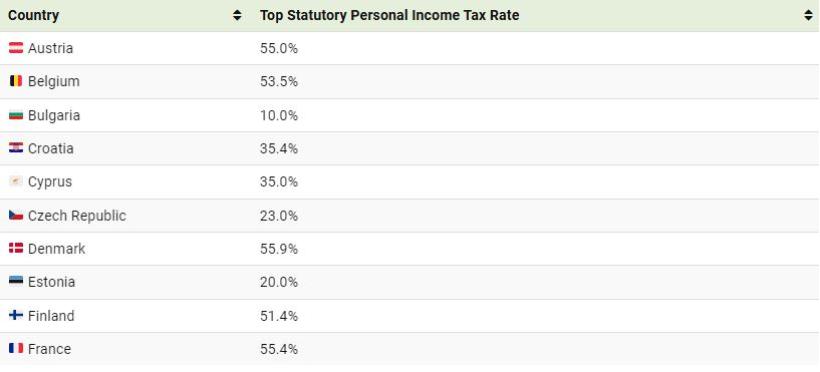

بالاترین نرخها:

- دانمارک: ۵۵.۹ درصد

- فرانسه: ۵۵.۴ درصد

- اتریش: ۵۵ درصد

پایینترین نرخها:

- مجارستان: ۱۵ درصد

- استونی: ۲۰ درصد

- جمهوری چک: ۲۳ درصد

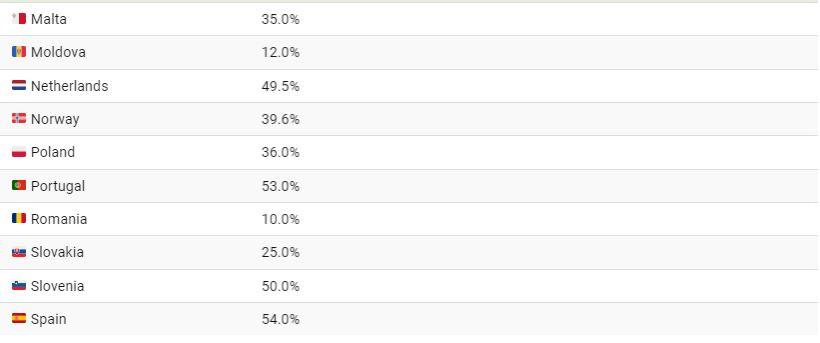

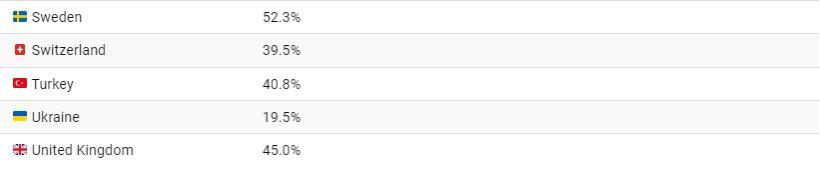

کشورهای خارج از OECD

کشورهای اروپایی خارج از OECD معمولاً نرخهای مالیاتی پایینتری دارند و اغلب از سیستم مالیات ثابت استفاده میکنند:

- بلغارستان و رومانی: ۱۰ درصد

- مولداوی: ۱۲ درصد

- اوکراین: ۱۹.۵ درصد

- گرجستان: ۲۰ درصد

تأمین مالی خدمات عمومی در کشورهای اسکاندیناوی

کشورهای اسکاندیناوی که به داشتن شبکههای امنیت اجتماعی گسترده و تأمین مالی عمومی برای خدماتی مانند بهداشت همگانی، آموزش عالی و مرخصی والدین شهرت دارند، نرخهای مالیات بر درآمد شخصی نسبتاً بالایی وضع میکنند.

تغییرات آینده در دانمارک

دانمارک در حال اعمال تغییرات اساسی در سیستم مالیات بر درآمد شخصی است که از ۲۰۲۶ اجرا خواهد شد:

- در سیستم جدید سهلایه، افراد با درآمد بالای ۲,۵۸۸,۳۰۰ کرون دانمارک ممکن است با نرخ مالیاتی نهایی تا ۶۰.۵ درصد مواجه شوند.

- دانمارک در رتبه ششم جهان از نظر ثروت سرانه در هر دو معیار میانگین و میانه قرار دارد.

منبع فارسی: روزیاتو